Фонд развития не осваивает новые территории, а дублирует географию банков

Кыргызстану необходим закон о планомерном, пропорциональном развитии народного хозяйства, который предполагает рациональное распределение производственных средств между предприятиями, отраслями и регионами.

Способствовать в этом может именно Российско-Кыргызский фонд развития – посредством стимулирования субъектов малого и среднего бизнеса (МСБ) в регионах страны.

К такому выводу пришли специалисты Аналитического Центра BizExpert, по итогам исследования выдачи кредитов по кредитным линиям РКФР: программам поддержки МСБ и прямого финансирования. Компетенций, целей и функций Фонда для обеспечения инструментов стимулирования пропорционального развития регионов вполне достаточно.

Итоги своего исследования АЦ BizExpert предоставил редакции «Деловая Евразия»

Банки-партнёры Фонда

Фонд предоставляет льготные кредиты субъектам малого и среднего бизнеса посредством как прямого финансирования, так и через банки-партнёры. Первоначально финансирование осуществлялось через два государственных банка – это «РСК Банк» и «Айыл Банк». Позже список банков-партнёров расширился. На данный момент туда входят: KICB, «РСК Банк», «Айыл Банк», «Коммерческий банк КЫРГЫЗСТАН», «БТА Банк», Halyk Bank, «Банк Азии», Capital Bank, «Банк Компаньон», «Росинбанк», «Бакай Банк», «Оптима Банк», ЗАО «Демир Кыргыз Интернэшнл Банк». Расширение числа банков-партнеров повышает уровень доступности к кредитным ресурсам фонда для предпринимателей Кыргызстана на процессуальном уровне.

Кредиты предоставляются как в национальной валюте, так и в долларах США.

Банки-партнёры добавляют 4% к установленным РКФР ставкам по кредитам

Процентные ставки для банка-партнёра составляют 1% годовых по кредитным линиям в долларах США и 8% годовых по кредитным линиям в сомах.

Процентные ставки для субъектов МСБ составляют 5% годовых по кредитам в долларах США и 12% годовых по кредитам в сомах. Сумма кредита не должна превышать 1 млн. долл. США. Срок погашения составляет 5 лет. При этом кредитополучателям предоставляются первые 12 месяцев в качестве льготного периода. Это значит, что заёмщики в первый год выплачивают только проценты, выплата же основной суммы кредита начинается со следующего года.

То есть, коммерческие банки-партнёры добавляют 4% к установленным РКФР ставкам по кредитам. Такую надбавку можно объяснить тем, что банки берут на себя риск невозврата кредитов субъектами МСБ, а также - расходы, связанные с выдачей и обслуживанием кредитных средств, так как банки не могут взымать у предпринимателей данные расходы в виде дополнительных комиссий и сборов сверх установленной процентной ставки.

Для сравнения, по данным Национального банка КР (НБКР), в коммерческих банках средневзвешенная процентная ставка по кредитам в национальной валюте составляет 21,09%, в иностранной валюте – 12,72%.

Кредит суммой свыше 1 миллиона долларов США выдаётся непосредственно самим Фондом. Процентная ставка по прямому финансированию составляет 4%. Срок погашения 15 лет.

Бизнес Чуйской области и города Бишкек является ключевым получателем финансирования Российско-Кыргызского Фонда развития

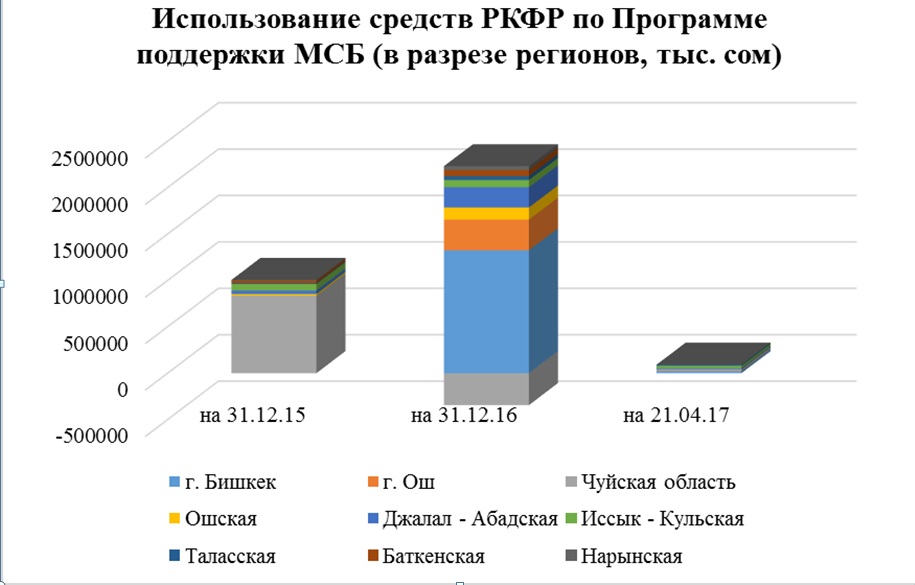

В рамках Программы поддержки МСБ, на конец 2015 года 83% одобренной суммы кредита в национальной валюте приходится на Чуйскую область. Рейтинг территорий по объемам полученного финансирования от Фонда замыкает Нарынская область, составив 0,8% от общего кредитного портфеля. Но имеются также области, которые не смогли привлечь. К этой группе относится город Бишкек и Ошская область.

В 2016 году наблюдается существенный прирост суммы одобренных кредитов в сравнении с 2015 годом, в размере 88%. Лидерство среди территорий переходит городу Бишкек, который привлек 70% кредитного портфеля Фонда, тем самым сохраняя доминирование Северного региона в получении кредитных средств. Именно в Бишкеке был отмечен самый динамичный прирост объемов кредитования в 2016 году по сравнению с 2015 годом, т.к. в первый год функционирования Фонда Бишкек не смог привлечь финансирование.

Аналогично с 2015 годом Нарынская область привлекла наименьшую долю кредитного портфеля в национальной валюте в размере 2%. Но при этом прирост объемов кредитования в данной области в 2016 году составил 432%, по сравнению с 2015 годом. Баткенская область в 2016 году не смогла привлечь ресурсы Фонда для развития МСБ (0%). Объём одобренной суммы кредита по Чуйской области в 2016 году по сравнению с 2015 годом уменьшился на 41%.

По состоянию на 21 апреля 2017 года наибольшая доля кредитов в национальной валюте принадлежит Иссык-Кульской области (29%). А Баткенская область все еще не реабилитировала свои позиции, которые были потеряны еще в 2016 году (0%).

По итогам первого квартала 2017 года аккумуляция средств фонда в национальной валюте имеет место преимущественно в северных областях республики, на которые за период существования Фонда приходилось от 79% до 92% всех кредитов.

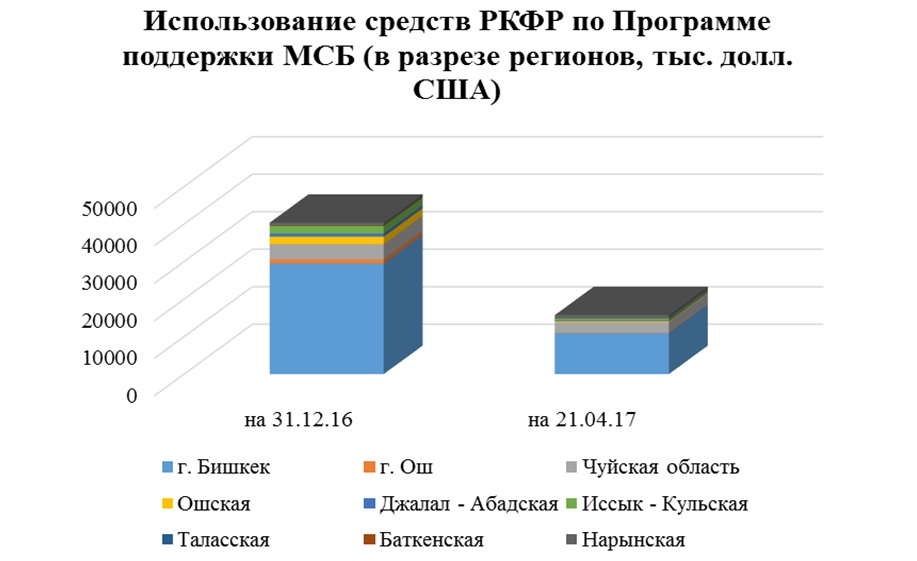

Территориальное распределение кредитного портфеля фонда в долларах США отличается от портфеля в национальной валюте.

Статистика по кредитованию в иностранной валюте доступна лишь за 2016 и 2017 годы. Предположительно это связано с тем, что в 2015 году кредитование в иностранной валюте не производилось ввиду высокой валиативности курса доллара США. За 2015 год доллар США в Кыргызстане «прибавил в весе» по отношению к сому, по данным НБКР, 29% – с официального 58,8956 сома, по состоянию на 1 января 2015 года, до 75,8993 сома по состоянию на 31 декабря 2015 года.

По итогам 2016 года 73% одобренной суммы кредита в долларах США пришлось на город Бишкек. Наименьшая доля (0,2%) пришлась на Таласскую область.

По состоянию на 21 апреля 2017 года наибольшая доля одобренной суммы также принадлежит Бишкеку (70%). Наименьшая доля – Баткенской области (0,08%)

В кредитах, выданных в иностранной валюте, имеется сильный разрыв между территориями, где выделяя в лидеры город Бишкек.

Территориальное преимущество также сохраняется за Северным регионом страны, и составляет от 90% до 95%. На Южные регионы приходится порядка 0,08%-5% кредитного портфеля в иностранной валюте Фонда.

В долларах фонд выдал кредитов на 22% больше, чем в национальной валюте

По состоянию на 21 апреля 2017 года была одобрена 491 заявка на сумму 2 млрд. 983 млн. 570 тыс. сом. В долларах США была одобрена 191 заявка на сумму 56 млн. 99 тыс. долл. США. По данным НБКР, 21 апреля 2017 года 1 доллар стоил 67,8 сомов. Следовательно, в долларах было одобрено кредитов на 819 млн. 942 тыс. 200 сомов больше. При этом количество одобренных заявок в долларах значительно меньше, чем в сомах. Данная ситуация отражает капиталоемкость заявок в долларах США, нежели в национальной валюте. Предположительно, капиталоемкие заявки нацелены на приобретение основных средств, а не на расширение оборотных активов. Учитывая, что валютой займа является доллар США, то закуп основных средств производится из-за рубежа, т.е. имеет место импорт основных средств. Следовательно, отечественное производство основных средств в виде оборудования все еще не готово обеспечить предпринимателей инновационным и эффективным оборудованием в полной мере, поэтому предприниматели прибегают к импорту.

По словам председателя правления РКФР, Кубанычбека Кулматова, кредиты лучше предоставлять в национальной валюте, но Фонд испытывает дефицит сомовой наличности. Такое мнение можно связать с тем, что, во-первых: в Кыргызстане происходит процесс дедолларизации экономики, а во-вторых: выдача денег в долларах несёт в себе риск для кредитора. Если предприниматель получил кредит в долларах, то, в случае обесценивания сома, стоимость кредита для него автоматически увеличивается, и в такой ситуации предприниматель может оказаться не в состоянии погасить свой кредит.

Средства фонда осваиваются на территориях, где бизнес уже развит

Основная доля одобренной суммы средств РКФР приходится на Бишкек и Чуйскую область, то есть, территории, которые являются относительно наиболее экономически развитыми в Кыргызстане. По данным Национального статистического комитета КР, в 2015 году наиболее низкий уровень бедности пришелся на эти регионы: Бишкек – 23,5%, Чуйская область – 24,8%. В том же году основная доля внутреннего регионального продукта также приходится на Бишкек – 37%, и Чуйская область – 17%.

График 3. Источник: Национальный статистический комитет КР.

Непропорциональное распределение средств РКФР можно объяснить тем, что деловая активность и производство приходится, в основном, на Бишкек, Чуйскую область, Иссык-Кульскую и Джалал-Абадскую области. Судя по территориальной сегрегации кредитного портфеля Фонда, можно отметить, что Фонд реагирует на деловую активность бизнеса Кыргызстана, не стимулируя или оживляя территории, которые нуждаются в поддержке и развитии. Фонд повторяет поведение коммерческих банков, которые рефлексируют на деловую активность и тренды в бизнес-среде, но не создает активность и не стимулируют наиболее уязвимые территории. Сущность специальных фондов, которые создаются для развития и поддержки МСБ отличается от коммерческих банков тем, что они стимулируют деловую активность в депрессивных районах привлекая бизнес преференциальным пакетом финансовых продуктов.

Для сравнения: согласно данным НБКР, по состоянию на 4 квартал 2016 года, основная доля кредитов коммерческих банков приходится на город Бишкек, а также Ошскую и Жалал-Абадскую области: 55%, 13% и 10%, соответственно.

При этом, в обеспечении доступа к финансам в Кыргызстане наблюдается региональная сегрегация. Это значит, что ресурсы для развития бизнеса получают, в основном, только определённые территории. Такая тенденция может способствовать увеличению разрыва в экономическом развитии между регионами. А это, в свою очередь, приводит к социальному неравенству и напряжённости внутри страны. При этом, международная практика показывает, что мировые экономические лидеры стремятся к сокращению социально-экономического разрыва между территориями.

В тоже время высокая поляризация территорий в Кыргызстане дает свои плоды в виде оттока трудоспособного населения, из регионов в столицу. Учитывая, что отечественный бизнес преимущественно нацелен на внутренний рынок, отток потенциальной рабочей силы и потребителей убивает целевые ниши региональных предпринимателей. Чтобы избежать негативных последствий территориальной сегрегации бизнеса, кредитным и финансовым учреждения стоит направить свои усилия на территориальную диверсификацию, которая будет иметь мультипликативный эффект в национальной экономике и социальном климате.

Малика Мамтылаева

§ Деловая Евразия